近日,tyc1286太阳成集团金融学系副教授陈英楠及金融硕士研究生付淑芳在《北大金融评论》第17期共同发文。文中指出,面对金融危机,三井不动产突破其原有“高杠杆”经营模式,用转型来降低杠杆率。一方面,三井不动产加强租赁业务的发展;另一方面,发展管理业务作为公司新的利润增长点;销售方面,三井不动产聚焦中高层公寓建设。三大业务之间的配合使得三井不动产实现了复苏,其未来发展方向也逐渐清晰。

教授简介

陈英楠,tyc1286太阳成集团金融学系副教授。研究方向为宏观金融、实证资产定价与房地产金融。在《经济研究》《经济学(季刊)》《世界经济》《金融研究》《统计研究》等期刊发表论文多篇。

以下为原文摘编👇🏻

tyc1286太阳成集团陈英楠、付淑芳:日本三井不动产何以穿越房地产周期?

当前,国内房地产市场陷入低迷,对宏观经济的负向冲击后果逐渐显现。房地产市场持续低迷的一个重要原因是房地产政策不确定性(REPU,Real Estate Policy Uncertainty)的明显提高。根据陈英楠等(2022)所构造的REPU指数,自从2021年恒大暴雷以来,REPU指数大幅攀升,且屡创新高。此轮REPU的显著提升,源于房地产企业融资政策的快速转换(从限制房地产企业融资的“三道红线”和房贷集中度政策转向支持房地产企业融资的“三支箭”),因此尽快明确房地产业新发展模式的未来路径应有利于降低政策的不确定性。值得指出的是,近期监管机构出台化解房地产企业风险的政策仅限于融资端,从长远来看,需要转变房地产企业的业务模式及资产结构,才能从根本上修复房地产企业的资产负债表。

房地产业也是日本的支柱产业。1994年至2021年,日本房地产业总产值占GDP的比重维持在10%-13%之间,仅次于服务业和制造业(根据Wind数据计算)。与国内大型头部民营房地产企业接连暴雷的情况不同,日本房地产泡沫破灭后,是大量中小房地产企业倒闭,而大型房地产企业如三井不动产、三菱地所等得以存活,并成为推动日本房地产业复苏的主力。本文以稳居日本房地产业榜首的三井不动产为例,主要探讨其从2000年左右开始修复企业资产负债表的核心过程,为国内房地产企业及政策制定者提供借鉴。

三井不动产何以穿越周期

三井不动产的业务模式经历了从“租赁→销售+租赁→销售+租赁+管理”三个过程。三井不动产以租赁起家,1960-1975年发展销售业务成为领先房地产企业,1991年日本房地产泡沫破灭经历巨额亏损、资产规模缩减后,2000年左右通过业务模式转型改变资产结构,重资产特征越发明显,企业主动降低杠杆,最终资产负债表得以修复并健康扩张。

租赁起家,销售发家

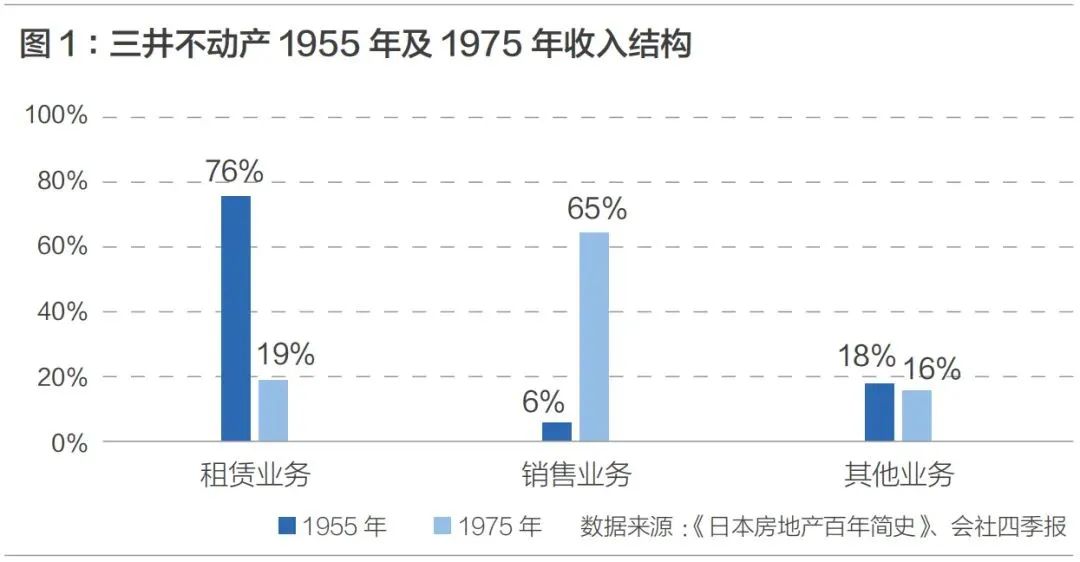

三井不动产成立于1941年,1949年在东京证券交易所上市,其成立之初主营业务为写字楼租赁。公司在1960年进入住宅建设开发市场,1968年开始拓展中高层住宅公寓的建设和销售业务。截至1975年,三井不动产销售业务占比达到65%,租赁业务下降至19%(见图1)。得益于日本经济高增长时期的住房短缺和行业景气,三井不动产销售额快速增长,公司跻身日本房地产业龙头企业之一。而随着销售业务的发展,三井不动产杠杆率不断上升,截至1975年,资产负债率为86.5%(根据会社四季报数据计算),是典型的高杠杆企业。

重资产特征制约泡沫期扩张速度

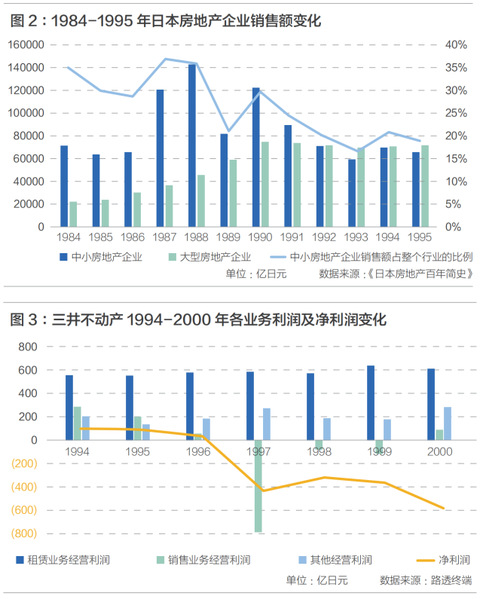

1985年《广场协议》签订后,为扩大内需,日本银行在1986-1987年连续五次降息,热钱大量流入股票市场和房地产市场,中小房地产企业数量剧增,并借助房价大涨之势大幅发展销售业务,利用借债便利疯狂加杠杆实现快速扩张。而相比于中小房地产企业高比例的销售业务,以三井不动产为代表的大型房地产企业多元化发展策略显得更加理性,且在发展租赁业务带来的重资产特征约束下,公司资产周转相对较慢,扩张速度较中小房地产企业低(见图2)。

租赁业务助其穿越周期

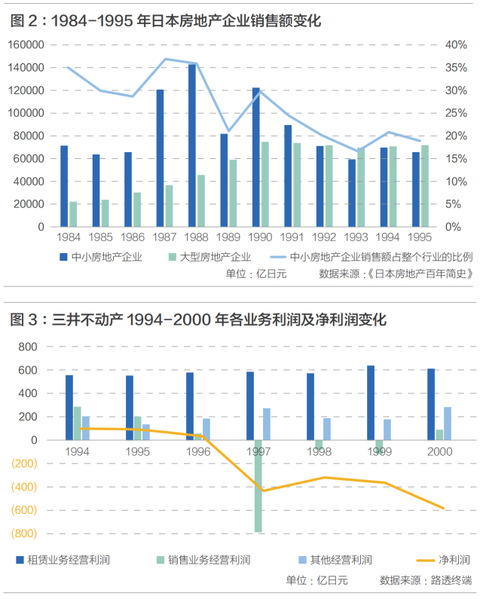

随着日本银行连续上调贴现率及1990年当时的大藏省出台《房地产融资总量管制》政策,限制房地产贷款增速不得超过贷款总额增速,日本房价大幅度下降,大量中小房地产企业倒闭,三井不动产销售利润持续下滑。而相比于销售业务,三井不动产租赁业务保持稳定的现金流,帮助公司顺利穿越周期。从图3可以看出,公司销售利润大幅下滑,加上1997年亚洲金融危机的冲击,该年销售业务亏损达到781亿日元的峰值,但同年,公司租赁利润为586亿日元,覆盖了75%以上的由销售业务带来的经营亏损。

三井不动产何以修复资产负债表

加强租赁业务,发展管理业务

“十年寒冬”的教训让三井不动产意识到原有“高杠杆”经营模式的不稳定性,于是公司在2003年明确提出要进行业务模式转型,降低杠杆率。一方面,三井不动产加强租赁业务的发展;另一方面,发展管理业务作为公司新的利润增长点。三井不动产提出该转型方向的原因主要有:租赁业务带来的重资产特征,约束了三井不动产在泡沫时期利用高杠杆非理性扩张,且在泡沫破灭后助其穿越房地产周期;销售业务受到重创,经营受房地产周期影响较大;1997年亚洲金融危机后,日本出台《特殊目的公司实现特定资产流动化法》,给J-REITs的上市提供了法律框架。

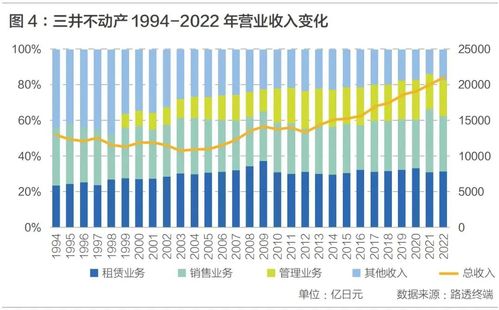

三大业务均衡发展使得三井不动产的营业收入稳步上升(见图4)。租赁方面,公司一直将目光放在有助于稳定收入的项目上,聚焦核心地段,通过新建或重建物业加强租赁业务的发展;销售方面,三井不动产聚焦中高层公寓建设,向个人出售物业的收入有所恢复。由于能够向J-REITs出售物业,截至2022年,三井不动产共发行了4只J-REITs和2只私募基金,销售业务逐渐复苏并实现增长;管理方面,作为三井不动产实现“房地产开发商”转变为“房地产解决方案和服务提供商”的关键,公司将管理业务作为发展重点之一,不仅管理的资产规模不断增加,而且经纪、寄售和咨询服务的收入实现了快速增长。

三大业务之间的配合使得三井不动产实现了复苏,对于公司开发的新物业,一方面优质的物业被置入三井不动产长期持有的资产组合,获得稳定的租金收入;另一方面将物业销售给机构投资者或者个人,不仅能够获得销售收入,还能获取基金管理费。为了保持三大业务均衡发展的目标不变,三井不动产将“销售利润∶租赁利润∶管理利润=4∶4∶2”设为未来发展方向(资料来源:三井不动产2022年年报)。

资产持续扩张,重资产特征越发明显

三井不动产在2003年提出业务模式转型的长期计划后,公司资产规模一直保持稳定增长。从图5可以看出,公司资产规模持续上升,即使在次贷危机和新冠疫情期间,三井不动产的资产规模并没有像房地产泡沫破灭后出现持续缩减的情况,甚至通过改造旧商场实现“疫下反击”,资产规模在2020年和2021年分别以9%和5%的速度实现了扩张。

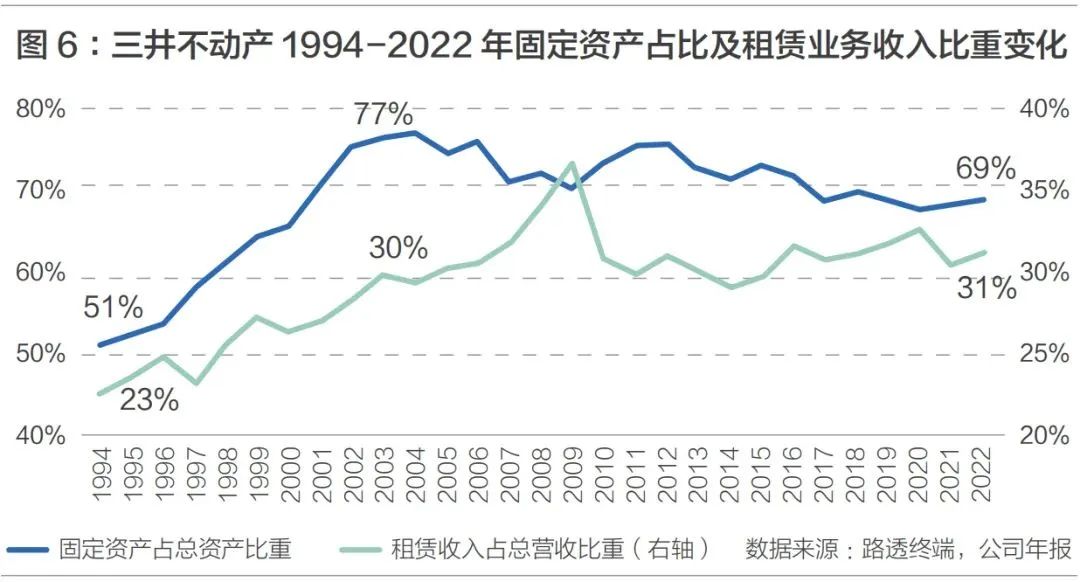

三井不动产资产扩张的同时结构也得到了调整。由于有意识地加强租赁业务,三井不动产租赁收入占总营业收入比重由1994年的23%提高到2022年的31%,这也导致公司固定资产占总资产的比重由1994年的51%上升到2022年的69%,公司重资产特征越发明显(见图6)。而在此影响下,公司资产周转率下降,资金流转放慢,难以支撑公司利用原有高杠杆进行扩张,意味着在转型过程中必须考虑降低杠杆率。

调整负债增速,主动降杠杆

加强租赁业务导致三井不动产资产结构发生变化,且资金流转变慢使得公司不得不降低资产负债率。因此,随着资产的扩张,三井不动产调整了负债和所有者权益的增速,进而导致公司融资端的结构得到调整。

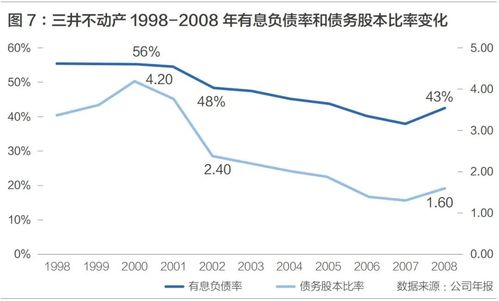

为了降低杠杆率,三井不动产于2000年提出一个为期三年的新发展计划,将“有息负债小于14500亿元,债务股本比率低于3.2”设为关键目标之一。2000-2002年,三井不动产完成债务重组,包括对部分资产进行贬值,并通过剥离子公司的方式完成了结构重组。这导致公司的未实现收益增加,且公司净利润自2001年起扭亏为盈,留存收益增加,进而导致所有者权益在2001-2002年有明显的提升,公司中期管理计划中关于降低有息负债率和债务股本比例的目标达成(见图7)。

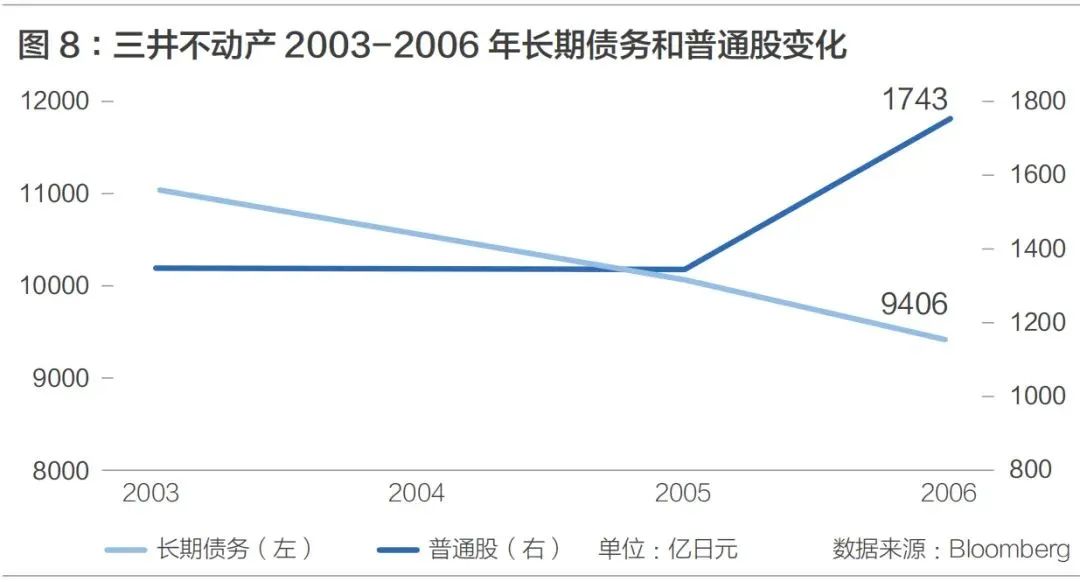

2003年,三井不动产在提出的“Challenge 2008”计划中,继续为有息负债和债务股本比率制定量化目标:有息负债低于9900亿元,债务股本比率降至1.2,即在资产规模缩减8%的情况下,有息负债缩减30%。为达成降负债的目标,三井不动产在2005-2006年将可转债转换成股票,长期负债持续下降,普通股上升(见图8)。

2012年,安倍晋三上台后实施了一系列经济刺激政策。在整体积极环境的鼓舞下,三井不动产在2014-2015年发行新股(见图9),这是自2006年公司债转股以来第一次通过股权融资进行资本扩张,意在利用公开募股为稳定收购物业提供资金。

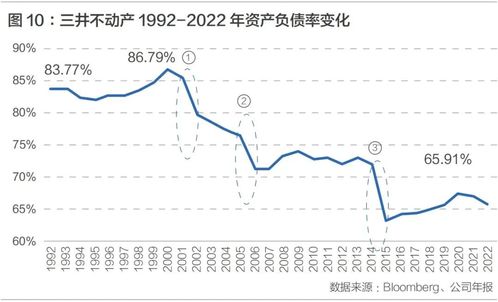

三井不动产通过以上方式实现了降杠杆,公司资产负债率由2000年的86.79%下降至2022年的65.91%,下降近21个百分点(见图10)。其中在以下三个阶段资产负债率下降程度较大,分别是:2001-2002年进行债务重组,资产负债率由85.6%下降至79.9%;2005-2006年进行债转股,资产负债率由76.5%下降至71.3%;2014-2015年进行增发,资产负债率由72.0%下降至63.1%。

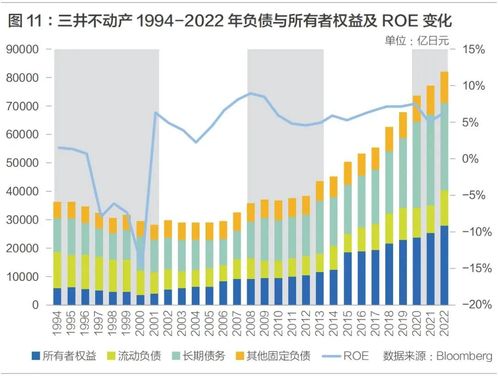

资产负债表修复,运营更稳健

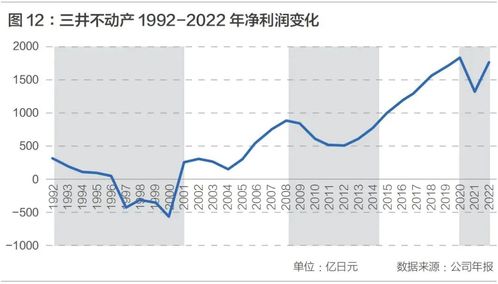

虽然加强租赁业务进行业务模式转型使得三井不动产的资产负债率和资产周转率都出现下降,但其盈利能力提升,公司ROE得以修复并在很长时间保持稳定,资产负债表实现扩张且结构更加健康(见图11)。2008年次贷危机爆发及2020年新冠疫情期间,三井不动产资产规模并没有缩减,虽然净利润受到不同程度影响,但与房地产泡沫破灭后净利润回升的情况相比,后面两次危机的净利润下滑没有持续很长时间且程度相对较小,回升速度较快,公司运营更加稳健(见图12)。

来源|《北大金融评论》

校对|陈英楠

责编|麦嘉杰

初审|余璐尧

复审|钟韵

审核|成品兴

(来源:tyc1286太阳成集团微信公众号)